国家税务总局公告2015年第7号解读(3):非居民企业间接转让财产企业所得税若干问题系列解读三

一、为什么说公告是一个反避税法规

从公告表面看,公告是规范非居民企业财产转让行为的一个所得税配套法规。但本公告重点在于规范非居民企业不具有“合理商业目的”,旨在规避企业所得税纳税义务的 “间接转让财产行为”(原文为安排,此处为笔者使用间接转让财产行为)。非居民间接转让财产在企业组织架构非常复杂的情况下是非常普遍的,也包含合理商业目的间接转让财产行为。因此不是所有非居民企业转让境外企业(被转让方)涉及间接转让中国居民财产就构成规避我国纳税义务。

本公告只对非居民企业出于“不合理的商业目的”,旨在规避我国纳税义务的间接财产转让进行规范。立法的本意是说,在出于不合理的商业目的,旨在规避我国纳税义务的情况下,非居民企业(转让方)采取在境外转让境外企业财产的间接财产转让行为,就存在避税可能。所以该公告不仅仅是规范非居民企业所得税中财产转让的一个法规,更是基于反避税考虑的一个专门的反避税法规。

相关政策——国家税务总局公告2015年第7号 国家税务总局关于非居民企业间接转让财产企业所得税若干问题的公告

二、本公告的“合理商业目的”不具有普遍适用性

本公告在合理商业目的的描述和分析上是迄今为止最详细和具体的,此前关于什么是合理商业目的的立法比较原则、抽象,具体标准和规范也少。本公告关于什么是合理商业目的的四个不同方式的规范,是否就解决了反避税立法中合理商业目的的具体认定依据和标准呢?笔者认为该公告关于合理商业目的的所有规范仅适用于非居民企业间接财产转让的行为,而不适用于反避税立法一般意义上的普遍适用的规范。

之所以这样明确,是本公告的所有围绕合理商业目的的描述均指向非居民企业间接财产转让行为,分析的是非居民间接转让财产是否具有合理商业目的情形和特征。由于现实世界的丰富多彩和复杂性,各类不同交易的不合理商业目的的表现形式和特征可能是千变万化、各不相同的。现实世界中找不到一个放之四海而皆准的税法框架描述。立法为什么始终没解决合理商业目的定性和标准的原因,就在于合理商业目的在各类个性化业务上的表现和特征差异巨大。在暂时还无法正确、合理规范“合理的商业目的”的一般适用情况下,通过逐步梳理出各类不同交易是否具有的“合理商业目的”的特征和分析依据,这本身也是一个进步。同时也明示着下一步对合理商业目的的立法会遵循该思路继续下去。就合理商业目的这一条而言,成文法国家很难能完成对各种个案所呈现出的千差万别的特点进行普遍法律规范的任务。

本次公告在合理商业目的的分析上,还有一个亮点,就是采取商业目的和商业实质相结合的方式,例举八个方面的因素分析境外企业是否具有商业实质,从而得到安排是否具有合理商业目的结果。是公告遵循“实质重于形式”原则的一大体现。

三、如何正确理解公告的合理商业目的的规定

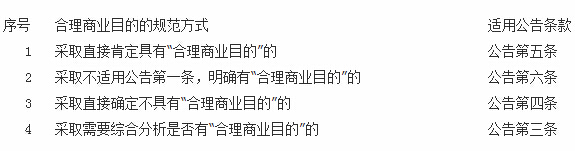

公告对合理商业目的的确定是用四种不同方式进行规范的。列表如下:

四、公告与财税[2009]59号、国税函[2009]698号的相互适用

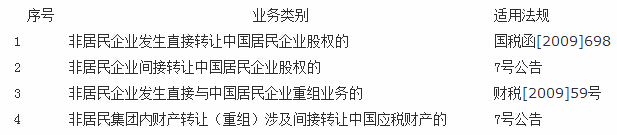

从公告精神看,国税函[2009]698号第五条已经废止,对非居民企业间接股权转让业务的政策规范已体现在新的公告中。对非居民企业与中国居民企业的重组业务,若是由非居民企业集团内重组涉及间接转让中国居民企业股权的,不适用公告第一条不具有合理商业目的的条件与财税[2009]59号的规定相比发生了变化。

转让方与受让方彼此的控股权比例以及同一控制下的控股权比例只要超过80%。三个文件对上述两类业务的适用有了新的分工。列表如下:

政策解读——

国家税务总局公告2015年第7号解读(1):非居民企业间接转让财产企业所得税若干问题系列解读一

国家税务总局公告2015年第7号解读(2):非居民企业间接转让财产企业所得税若干问题系列解读二

扫描二维码 关注我们

您当前的位置:

您当前的位置: 打印

打印 关闭

关闭