《国家税务总局青岛市税务局关于土地增值税预征和核定征收有关问题的公告》国家税务总局青岛市税务局公告2018年第23号

国家税务总局青岛市税务局关于土地增值税预征和核定征收有关问题的公告

国家税务总局青岛市税务局公告2018年第23号

为进一步规范我市土地增值税预征和核定征收工作,根据《中华人民共和国土地增值税暂行条例》及其实施细则和财政部、国家税务总局的有关规定,结合我市实际,现将有关问题公告如下:

一、关于房地产开发项目土地增值税的预征

(一)纳税人开发建设并销售房地产,土地增值税预征率如下:

1.对于普通住宅,每平方米销售价格在20000元(含增值税)以下的,预征率为2%;每平方米销售价格在20000元(含增值税)以上的,预征率为2.5%。

2.对于非普通住宅,每平方米销售价格在20000元(含增值税)以下的,预征率为2.5%;每平方米销售价格在20000元(含增值税)以上的,预征率为3.5%。

3.对于其他类型房地产,除单独销售车库、车位、阁楼、储藏室等附属设施预征率为2%外,其余房地产预征率为3.5%。

房地产类型的划分标准,按照房地产管理部门认定的标准执行。

(二)关于匡算土地增值税预征率

纳税人开发建设的房地产项目,平均销售价格明显高于本区域同类商品房销售价格,主管税务机关可在该项目取得商品房预(销)售许可后,通知纳税人提交土地成本、建安成本和销售价格等相关资料,分房地产类型匡算土地增值税税负率。匡算的土地增值税税负率明显超过本条第(一)项规定的预征率的,税务机关可参照匡算的税负率确定预征率,并制作《税务事项通知书》告知纳税人。

纳税人取得前款所称的《税务事项通知书》后,被匡算项目不再执行本条第(一)项规定的预征率,并于取得《税务事项通知书》后的次月起,按照《税务事项通知书》确定的预征率预缴土地增值税。

二、关于土地增值税的核定征收

(一)房地产开发项目和存量房的土地增值税核定征收按照《中华人民共和国税收征收管理法》第三十五条、《土地增值税清算管理规程》(国税发[2009]91号文件印发)第三十四条的规定执行。

(二)核定征收土地增值税的,纳税人应当按照取得的转让房地产收入(不含增值税)和核定征收率计算缴纳土地增值税。计算公式如下:

应缴税款=转让房地产收入(不含增值税)×核定征收率

(三)房地产开发项目和存量房应按照普通住宅、非普通住宅和其他类型房地产三种类型分别确定核定征收率。整体转让的未竣工决算房地产开发项目,应按照其他类型房地产核定。

(四)在确定适用的核定征收率前,应进行相应的测算。转让房地产收入和扣除项目金额的测算可参照以下方法:

1.转让房地产收入,参照纳税人申报信息或房地产管理部门的房地产交易信息等确定。

2.取得土地使用权所支付的金额,参照土地涉税信息或房地产管理部门土地档案信息等确定。

3.房地产开发成本,参照纳税人申报信息,按照相关规定确定。

4.房地产开发费用,参照取得土地使用权所支付的金额和房地产开发成本的金额之和的10%确定。

5.与转让房地产有关的税金,根据纳税人申报信息或查询纳税信息等确定。

6.存量房的扣除项目金额,参照房地产管理部门或税收征管系统相关信息等测算确定。

7.国家规定的其他扣除项目,应按照规定测算计算扣除。

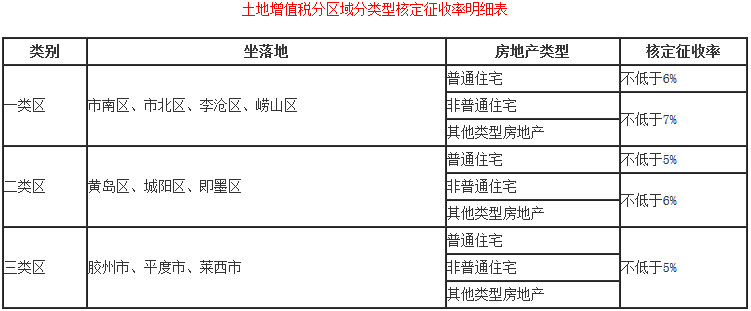

(五)采取上述方法测算的核定征收率低于《土地增值税分区域分类型核定征收率明细表》(见附件)规定下限时,按照《土地增值税分区域分类型核定征收率明细表》规定核定征收率下限计算征收土地增值税。

三、本公告中所称“以下”均含本数。

四、本公告自2019年1月1日起施行。《青岛市地方税务局关于土地增值税预征和核定征收有关问题的公告》(青岛市地方税务局公告2014年第1号)同时废止。

特此公告。

国家税务总局青岛市税务局

2018年12月27日

扫描二维码 关注我们

您当前的位置:

您当前的位置: 打印

打印 关闭

关闭